Thứ bảy, 20/04/2024

Đăng bởi VINCΞ

15, Tháng

04,

2024

6 altcoins trong Top 50 có hiệu suất vượt trội hơn Bitcoin trong năm 2024

Đăng bởi VINCΞ

13, Tháng

04,

2024

Bitcoin flashdump xuống 65K trong đêm khiến altcoins mất gần 30% giá trị, điều gì đang xảy ra?

Đăng bởi VINCΞ

11, Tháng

04,

2024

CEO Grayscale cho biết thời kì dòng tiền bán ra lớn từ quỹ Bitcoin ETF của họ đã kết thúc

Đăng bởi VINCΞ

10, Tháng

04,

2024

SEC tiếp tục trì hoãn duyệt đề xuất hợp đồng quyền chọn Bitcoin ETF

Đăng bởi VINCΞ

09, Tháng

04,

2024

Ethereum bật tăng mạnh 8% với tỷ lệ vượt qua hầu hết các top coin khác trong biến động xoay quanh ETH ETF vào tháng 5

Đăng bởi VINCΞ

31, Tháng

03, 2024

Runes trên Bitcoin là gì? Giao thức fungible token mới được cha đẻ của Ordinals khai sinh

Đăng bởi VINCΞ

28, Tháng

03, 2024

Ethena là gì? Dự án stablecoin lên launchpool thứ 50 của Binance với APR siêu ponzi tương tự Luna

Đăng bởi Honggi

01, Tháng

02, 2024

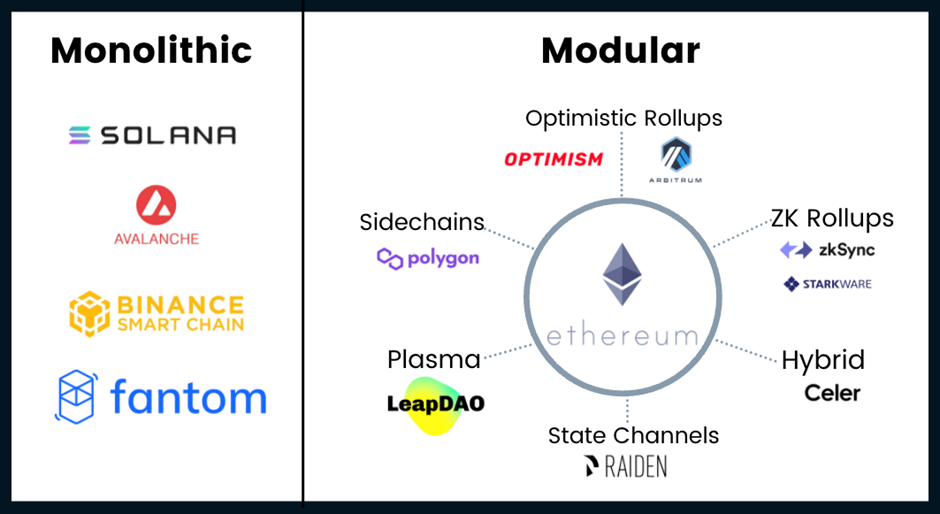

Frame (FRAME) là gì? Tổng quan về giải pháp Layer 2 dành riêng cho NFT

Đăng bởi VINCΞ

08, Tháng

03, 2024

Injective (INJ) triển khai Rollup inEVM sử dụng công nghệ của cả Celestia, Pyth và LayerZero,…

Đăng bởi VINCΞ

07, Tháng

03, 2024

Co-Founder của Manta cho rằng chỉ một số ít Ethereum Layer 2 có thể tồn tại trong 5 năm tới

Đăng bởi VINCΞ

03, Tháng

03, 2024

Tiêu chuẩn ERC-3643 xuất hiện và định hình tương lai của việc mã hóa tài sản như thế nào?

Đăng bởi VINCΞ

17, Tháng

04, 2024

TVL của nền tảng phái sinh bất động sản Parcl giảm 40% sau đợt airdrop

Đăng bởi VINCΞ

17, Tháng

04, 2024

Layer 3 dành riêng cho Web 3 Game Xai ra mắt Staking Pool

Đăng bởi VINCΞ

07, Tháng

03, 2024

.webp)

.png)